Pendant la crise, les investissements en Recherche et Développement dans le monde continuent. Tel est le principal enseignement du 2014 EU Industrial R&D Investment Scoreboard de publier les montants de R&D des 2500 premières entreprises mondiales, tous secteurs confondus.

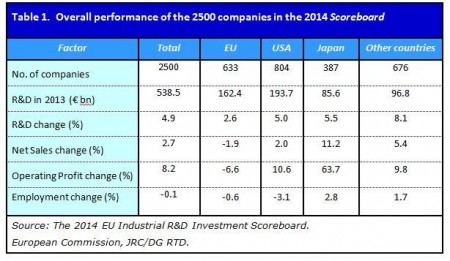

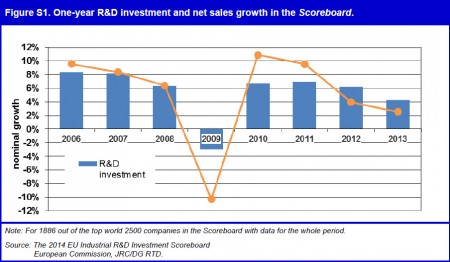

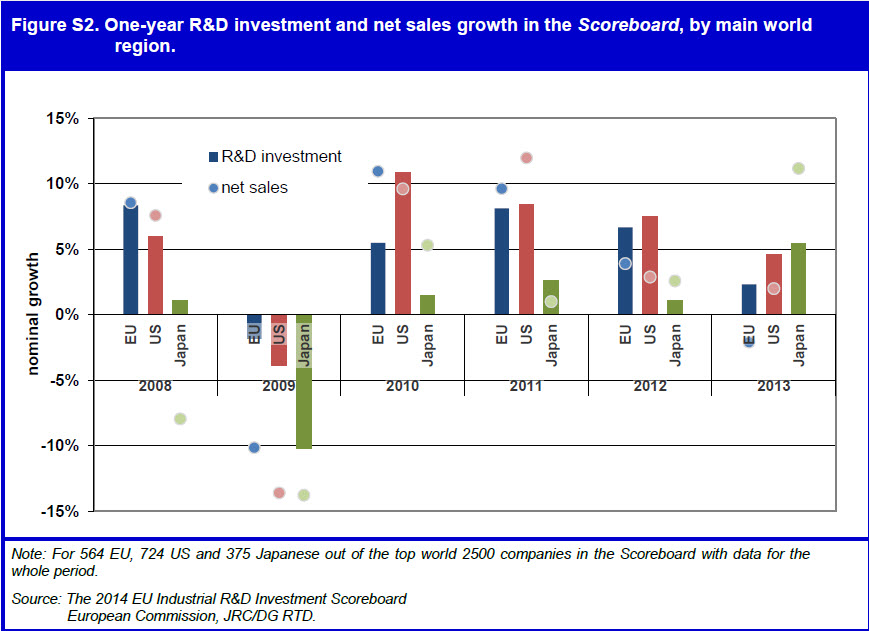

Sur l’année 2013, les 2500 premiers investisseurs mondiaux en R&D ont augmenté leur enveloppe de 4,9 % par rapport à l’exercice précédent. Un niveau significativement supérieur à l’augmentation du chiffre d’affaires. Dire que l’Europe est en panne ne fait aucun doute. Les 633 entreprises appartenant à l’Union européenne présentes dans ce classement – contre 804 américaines – ont augmenté leur montant en R&D de 2,6 % et ont accusé une baisse de leur chiffre d’affaires de 1,9 %. Un ralentissement pour le moins brutale puisque le taux de croissance était de 6,8 % en 2012.

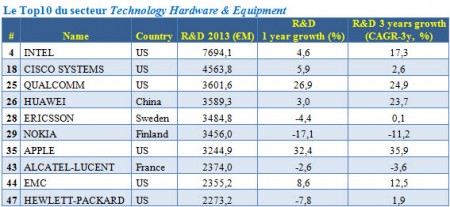

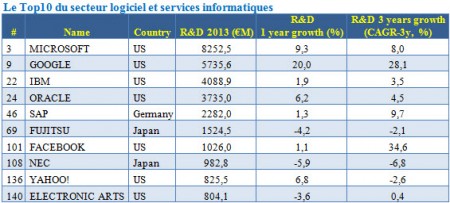

Dans ce classement, l’européen Volkwagen est l’exception qui confirme la règle avec une augmentation remarquable de ses budgets R&D de 23 % en 2013 et de 23 % sur les trois dernières années. En se situant à la 5e place des entreprises européennes derrière Volkwagen, Novartis, Roche et Daimler, Sanofi est la première française de ce classement avec un budget de 4,7 milliards d’euros. Dans le Top10 de la R&D des entreprises privées, on note l’entrée de Google qui se classe en 9e position avec un budget de 5,7 milliards d’euro. Etonnant pour cette entreprise qui a été créée il y a moins de 20 ans. Et rien ne semble arrêter le développement de la firme de Mountain View qui investit tous azimuts.

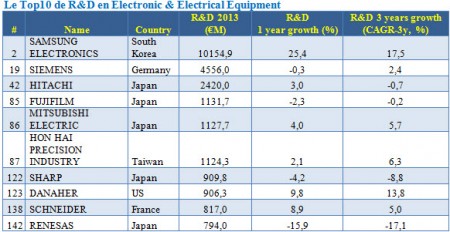

Les entreprises automobiles européennes sauvent la mise du vieux Continent en représentant 25 % du total des budgets R&D avec une augmentation significative de plus de 6 % en 2013. Les deux françaises dénote dans ce tableau : PSA réduit ses budgets de 20 % à €1,9mds et Renault de 6 % à €1,7mds. Au niveau mondial, Samsung et Microsoft occupent, respectivement, les deuxième et troisième places.

Les performances globales dépendent largement d’entreprises situées dans trois pays: l’Allemagne, la France et le Royaume-Uni, qui représentent plus des deux tiers des investissements. En Allemagne et au Royaume-Uni, les investissements des entreprises ont continué d’enregistrer un taux de croissance (respectivement 5,9 % et 5,2 %) supérieur à la moyenne, alors qu’ils ont diminué en France (-3,4 %). Avec ses difficultés, l’industrie automobile française ne fait donc que suivre la tendance générale observée sur l’Hexagone.

Mais cette belle performance cache une faiblesse patente et chronique dans les secteurs d’avenir que sont les matériels et équipements informatiques, le logiciel et les services, secteur dans lesquels les européennes sont surclassées par leurs concurrentes américaines. Cette disparité est encore plus considérable dans le logiciel où les américaines archi dominent. L’étude Truffle 100 publié il y a quelques jours par le fonds d’investissement Truffle Capital (Faiblesse du logiciel européen) nous l’avait rappelé. Le chiffre d’affaires du logiciel européen est moins élevé que celui du seul Microsoft : 57,4 milliards d’euros (incluant la partie services) pour le premier contre 70 mds€ pour le second. Le secteur high assez largement dominé par les firmes américaines se caractérise par une frénésie d’acquisitions nettement supérieure à celle des entreprises d’autres secteurs. Dans les 7 dernières années, Google a procédé à 105 rachats d’entreprises, IBM 72, Cisco 47, Microsoft 44. De telle sorte qu’elles peuvent entretenir et maintenir cette domination.

En fin de classement, on trouve les banques, les entreprises du BTP et les télécommunications fixes. Ces dernières sont devenues le parent pauvre de la communication loin derrière les communications mobiles qui concentrent une proportion importante des investissements.

puis

puis