Après plusieurs tentatives, Dell vient de revendre son activité services issues de Perot Systems à la firme japonaise NTT Data marquant le retour des japonaises sur le marché de l’IT.

Il y avait eu plusieurs candidats parmi lesquels on pouvait mentionner les SSII indiennes Cognizant, Tata Consultancy Services et même le français Atos, c’est finalement NTT Data qui emporte la mise avec une offre de 3,1 milliards de dollars (le chiffre de 4 milliards avait été avancé). Rappelons que Dell dans une stratégie s’inspirant fortement de celle d’IBM et d’HP (avant la séparation en deux entités, HPE et HPQ avait racheté Perot Systems en 2009 pour accélérer son entrée sur le marché des services informatiques. A l’époque, Dell voulait réaliser une rupture marquée de son image de fabricant de PC pour aller le marché des serveurs et des services. Dell avait mis au pot quelque 3,9 milliards de dollars et en récupère 3,1 milliards sept ans après. Ce n’est donc pas une grande réussite même si certaines analystes expliquent que le périmètre d’activités de Perot Systems a évolué depuis le rachat par Dell. Même si l’on tient compte de cette remarque, ce rachat de Perot Systems est donc loin d’être une réussite.

Perot Systems a été créé par Ross Perot, un homme d’affaire texan, deux fois candidats malheureux à l’élection présidentielle américaine. En 1992, il avait réussi le tour de force de réunir de sur son nom près de 19 % des électeurs mais aucun délégué. En 1996, il retente sa chance avec moins de succès (8,4 %) et toujours aucun délégué. Ross Perot est un vieux routier de l’industrie des services informatiques. Il avait créé EDS en 1962, un des pionniers de ce que l’on appelait alors le Facilities Management. EDS avait été racheté par General Motors en 1984 pour 2,5 milliards de dollars avant d’être revendu à HP en 2008 pour 13,9 mds$. Ross Perot était revenu en créant avec huit autres investisseurs Perot Systems en 1988, une nouvelle société de services qui réunira 28 000 salariés et atteindre un chiffre d’affaires de 2,8 milliards de dollars.

C’est NTT DATA qui a finalement scellé un accord définitif pour l’acquisition de l’activité services d’infrastructure, les services de cloud et les services d’application et externalisation des processus métier de Dell qui représente à peu près l’activité de Perot Systems. C’est acquisition permettra à NTT Data d’augmenter ses capacités en matière de BPO, particulièrement dans les secteurs de la santé et de l’assurance. Egalement d’étoffer son infrastructure constituée de 230 data centers des data centers de Dell qui se situe principalement aux Etats-Unis, en Grande-Bretagne et en Australie.

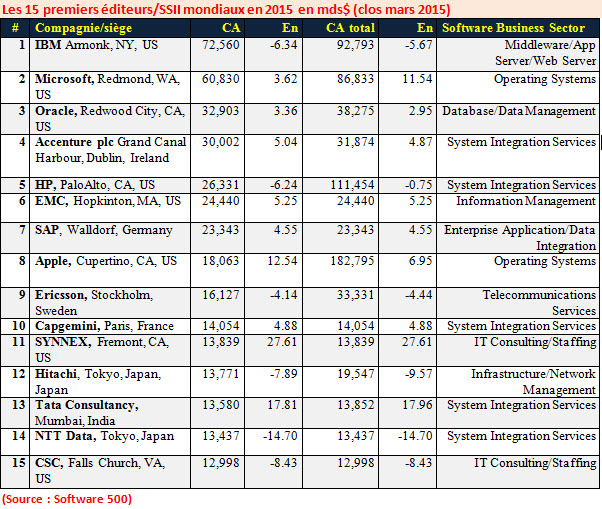

NTT Data est la filiale de conseil et services informatiques de l’opérateur Télécom NTT créé en 1967 sous l’appellation NTT Data Communications et filialisé actuelle en 1988. NTT Data contrôle également l’opérateur de télécom mobile NTT DoCoMo. Cette acquisition marque le retour des firmes japonaises sur la scène internationale et annonce un objectif de chiffre de 22 milliards de dollars pour l’exercice 2018 contre 15 sur l’exercice 2015 (clos fin mars 2015). Les dernières acquisitions de NTT Data ont été celles de la firme Sud-Africaine Dimension Data pour 3,2 milliards de dollars et de la SSII britannique Keane pour 1,4 milliard. Ces deux opérations ont été réalisées toutes deux en 2010.

La finalité pour Dell serait de financer le rachat d’EMC, le plus important de l’industrie IT pour 67 milliards de dollars (Après Dell-EMC, retour sur les plus importantes acquisitions de l’IT), une opération qui est intervenue quelques années après le retrait de Dell de la bourse pour redevenir une société privée au sens américain du terme (Dell World : « Sans privatisation, nous n’aurions pas pu imaginer acheter EMC »). Une opération qui a évidemment l’objet de nombreux commentaires, y compris des concurrents de Dell (Ginny Rometty, CEO d’IBM parle stratégie et commente le rachat d’EMC par Dell). Car selon la presse américaine, Dell aurait du mal à réunir la somme nécessaire (Dell a du mal à boucler son tour de table pour racheter EMC). Selon le New York Post, Michael Dell qui est à la recherche de 45 milliards de dollars pour financer l’opération comptait avoir bouclé le 10 février une première levée de fonds de 10 milliards de dollars auprès d’un consortium de banques mené par JP Morgan. La firme texane se situerait toujours dans cette perspective et la vente de l’activité Perot Systems s’inscrit dans ce cadre-là.

puis

puis