Aux États-Unis, les introductions en bourse (IPO) de sociétés technologiques ont généré 17,1 milliards de dollars au 1er semestre 2019, soit plus de 75% du précédent record annuel.

C’est ce qu’indique une note que vient de publier le cabinet d’avocats international Linklaters. Le précédent record de fonds levés par des IPO aux Etats-Unis en une année dans le secteur technologique, établi en 2000, s’élève à 22,5 milliards de dollars

Cinq IPO dans ce secteur ont atteint plus de 1 milliard de dollars chacune cette année, alors que cette barre n’avait pas été franchie en 2018.

Cette explosion de levée de fonds par des IPO dans le secteur technologique aux Etats-Unis a notamment été alimentée par quelques entreprises, valorisées à plus de 1 milliard de dollars aussi appelées « licornes ». L’analyse montre en effet que dix acteurs du secteur, valorisés à plus de 1 milliard de dollars, ont levé à eux-seuls 15,6 milliards USD depuis le début de l’année, soit plus du double de 2018 : les fonds levés en bourse par dix-neuf entreprises licornes opérant dans le secteur technologique s’étaient élevés à 5,9 milliards de dollars cette année-là.

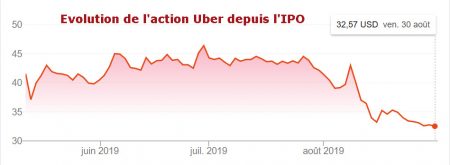

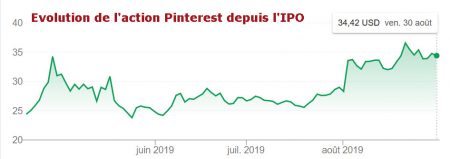

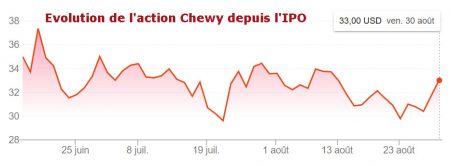

En 2019, cinq des dix licornes technologiques américaines ont levé plus de 1 milliard USD chacune : Uber (8,1 mds USD), Lyft (2,3 mds $), Pinterest (1,4 mds $), TradeWeb Markets (1,1 mds $) et (1,0 mds $). Avec des fortunes diverses. Les deux plus en vue, Uber et Lyft, ont vu leur action dégringoler depuis l’introduction. Au deuxième trimestre, Uber a perdu plus de 5 milliards de dollars et Lyft plus de 600 M$.

Au-delà du marché américain, l’analyse du premier semestre 2019 a révélé qu’une seule autre IPO d’une société technologique a permis de collecter plus de 1 milliard USD cette année. Il s’agit de la licorne italienne Nexi (organisme de paiement), qui a levé 2,3 milliards USD sur la bourse de Milan en avril. À titre de comparaison, les entreprises européennes du secteur ont récolté 3,6 milliards de dollars en 2018.

Les IPO de licornes technologiques ont ralenti en Asie par rapport à 2018, qui a été une année record, tant en termes de nombre d’opérations (21) que de fonds levés (29,4 mds USD). Cette excellente performance avait essentiellement été imputable aux entreprises chinoises, telles que China Tower (6,9 mds USD), spécialisée dans les tours supportant les antenne-relais des réseaux de télécommunications mobiles, et Xiaomi, le spécialiste du smartphone (4,7 mds USD). En 2019, trois licornes asiatiques seulement, toutes chinoises, n’ont récolté que 637 millions USD au total.

« Les évolutions réglementaires aux États-Unis ont, d’une part, permis aux entreprises de rester privées plus longtemps, développant leur activité en dehors des marchés publics, explique Jeff Cohen, associé chez Linklaters à New York ; et d’autre part, de faciliter le processus d’introduction en bourse, une fois celui-ci initié. Les sociétés technologiques européennes et asiatiques ont ressenti l’effet porteur émanant des bourses américaines ; les places boursières de ces régions restent vigilantes face aux défis qui en découlent. Pour l’heure, le boom des IPO dans le secteur de la technologie aux Etats-Unis semble appelé à se poursuivre au second semestre 2019 et au-delà. »

puis

puis