Après plusieurs années stagnation, le marché des serveurs est reparti à la hausse. En 2018, les ventes ont connu une augmentation de plus de 30 % pour dépasser les 88 milliards de dollars selon les chiffres d’IDC. Elles devraient dépasser la barre symbolique des 100 milliards de dollars en 2019.

Que se passe-t-il sur le marché des serveurs ? Pourquoi cette hausse relativement soudaine des ventes ? Cette croissance pourrait s’expliquer comme la conséquence de l’explosion des hyperscalers et opérateurs de cloud. Selon le cabinet Synergy Research, les dépenses d’exploitation des opérateurs de services cloud et Internet, y compris les plus grands opérateurs d’IaaS, PaaS, SaaS, de réseaux sociaux et de commerce électronique ont dépassé 32 milliards de dollars au quatrième trimestre, dépassant de loin chacun des trois premiers trimestres de l’année, qui avaient déjà établi des records. Sur l’année, cela représente une croissance de 43% pour atteindre près de 120 milliards de dollars.

Et bien sûr, dans ces investissements, les serveurs tiennent une place de choix. Selon le site spécialisé The NextPlatform, ces opérateurs mettrait chaque année à la casse plus d’un tiers de base de serveurs installés dans leur data centers pour en mettre de nouveaux. Car il leur coûterait moins cher de remplacer des anciens serveurs par des nouveaux que de continuer à maintenir dans leurs data centers des vieux serveurs énergivores en consommation électrique et en refroidissement. Dans la motivation à changer les serveurs en place, il y a aussi la volonté de remplacer les vieilles générations qui sont lourdement impactées par les menaces Spectre/Meltown dont ils ont connaissance depuis maintenant deux ans.

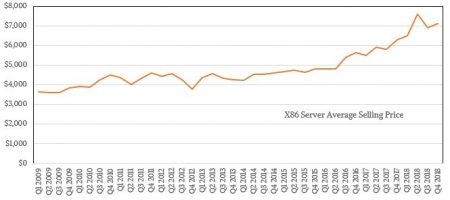

Dans cette course à la capacité, il y a évidemment un besoin de répondre à la demande en puissance de calcul, de stockage et en performance réseau, mais il y a aussi la volonté de confirmer, voire conforter, sa place sur le marché. L’augmentation des ventes est également alimentée par des prix plus élevés nourris par une augmentation des prix des processeurs Intel Xeon de la génération Xeon, des mémoires RAM et Flash, des configurations plus puissances intégrant des processeurs spécialisés GPU ou FPGA… Résultat, le prix moyen d’un serveur a atteint 7 000 dollars en 2018, contre 6 000 en 2017 et 5 000 l’année précédente.

Du côté des fournisseurs, Dell et HPE se sont installés comme les deux leaders de ce marché, alors qu’IBM perd régulièrement du terrain depuis qu’il a cédé son activité x86 pour se concentrer sur offres mainframes et Power. Plus généralement, la part des serveurs x86 sur l’ensemble du marché des serveurs n’a fait qu’augmenter depuis une dizaine d’années. Toutefois, IBM entend rester sur son activité mainframes et Power qui génère des revenus complémentaires substantiels (systèmes d’exploitation, middleware, support…)

Au terme d’une croissance explosive (70 %) au quatrième trimestre 2018, le chinois Inspur décroche la quatrième place et fait jeu égal avec l’autre société chinoise Lenovo qui n’a portant pas démérité (34 %) de croissance.

| Top 5 Companies, Worldwide Server Vendor Revenue, Market Share, and Growth, Fourth Quarter of 2018 (Revenues are in US$ Millions) | |||||

| Company | 4Q18 Revenue | 4Q18 Market Share | 4Q17 Revenue | 4Q17 Market Share | 4Q18/4Q17 Revenue Growth |

| T1. Dell Inc.* | $4,426.2 | 18.7% | $3,677.2 | 17.5% | 20.4% |

| T1. HPE/New H3C Group*a | $4,199.8 | 17.8% | $3,801.9 | 18.1% | 10.5% |

| 3. IBMc | $1,951.0 | 8.3% | $2,652.9 | 12.8% | -27.6% |

| T4. Inspur/Inspur Power Systems*b | $1,548.8 | 6.6% | $907.2 | 4.3% | 70.7% |

| T4. Lenovo* | $1,458.7 | 6.2% | $1,090.0 | 5.2% | 33.8% |

| ODM Direct | $4,736.2 | 20.1% | $4,245.4 | 20.2% | 11.6% |

| Rest of Market | $5,294.3 | 22.4% | $4,566.1 | 21.8% | 15.9% |

| Total | $23,615.0 | 100% | $20,980.7 | 100% | 12.6% |

| Source: IDC Worldwide Quarterly Server Tracker, March 6, 2019 | |||||

puis

puis