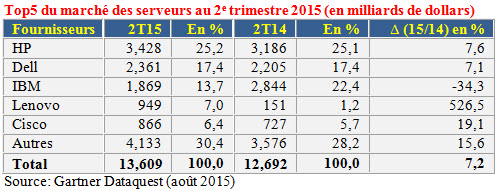

Au deuxième trimestre, le marché des serveurs a poursuivi sur le chemin d’une croissance ralentie de 7%. Un examen sur une durée plus longue montre une large redistribution des cartes.

Les résultats du deuxième trimestre que vient de publier le Gartner indique un ralentissement significatif du rebond observé au première trimestre : 7 % contre 18 % sur le premier trimestre 2015. Un ralentissement qui serait due selon Jeffrey Hewitt, Vice President de la recherche du Gartner et qui aurait impacté assez largement les régions EMEA (Europe, Middle East, Africa). La tendance observée trimestre après trimestre se poursuit : les serveurs x86 ont toujours plus la cote (+ 9 %), les serveurs Risc/Itanium sous Unix ont de leur côté connu une baisse de près de 19 %. Globalement, en valeur, le marché des serveurs est à peu près au même niveau de celui connu il y a dix ans, un peu plus de 50 milliards de dollars.

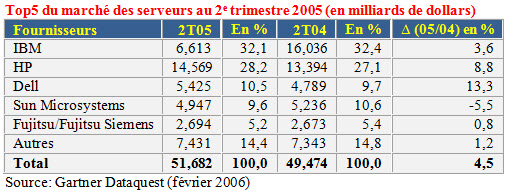

Le nouveau trio de tête est désormais constitué d’HP, Dell et IBM. Mais l’analyse des statistiques sur les dix dernières années montent combien le marché des serveurs a été remanié. En premier lieu, Cisco semble s’être installé durablement dans le Top5 et avoir ainsi réussi son pari risqué. C’est en 2009, pas à la période qui ne paraissait pas la plus opportune (mais la crise de 2008 n’avait pas prévenu), que le champion des réseaux élargissait ainsi son catalogue. Mais Cisco ne se contentait pas d’introduire un serveur mais bien une nouvelle architecture. Cisco introduit donc une nouvelle architecture de centre de données, des services et un écosystème ouvert de partenaires. L’Unified Computing System était l’élément clé de cette annonce.

Le premier serveur UCS B-Series était un système de type lame réunissant serveurs, réseaux, accès au stockage et ressources de virtualisation dans un seul système à faible consommation d’énergie. Le matériel allait de 1 à 320 serveurs qui peuvent être administrés comme une seule image. L’UCS-B s’appuie sur la famille de microprocesseurs Nehalem, la dernière génération des processeurs Xeon de l’époque. Le châssis UCS 5100 supportait jusqu’à 8 lames et jusqu’à deux unités fabric dans une unité 6RU. Il fonctionne avec Red Hat Enterprise Linux 5.3 et intègre l’environnement de virtualisation Red Hat Enterprise Virtualization. Côté réseau, l’UCS-B s’appuie sur une technologie 10 Gigabits Ethernet et peut gérer trois types de réseaux : réseau local, SAN et réseau à haute performance. Il peut s’interfacer avec des unités de stockage NAS ou SAN supportant tous les protocoles (Ethernet, Fibre Channel, Fibre Channel over Ethernet et iSCSI). Ce système sera commercialement disponible au second trimestre 2009.

Second changement majeur, la disparition de Sun Microsystems suite au rachat par Oracle. Le montant de la transaction a été établi à 9,5 dollars l’action valorisant Sun à 7,4 milliards de dollars, soit une prime de 42% par rapport à la capitalisation boursière actuelle de la firme de Santa Clara. IBM était alors sur les rangs. On voit en quelques années combien la stratégie d’IBM a changé. En rachetant Sun, IBM aurait eu à maintenir deux familles de processeurs, Sparc et Power. De son côté, Oracle s’est plus ou moins retiré du marché des serveurs standard pour se concentrer sur celui des « Engineering Systems », c’est-à-dire des appliances optimisées pour notamment pour les bases de données Oracle.

Alors que Fujitsu / Fujitsu Siemens a disparu du Top5 notamment après le retrait pur et simple de l’allemand Siemens du marché des serveurs. Dans la même période, IBM rétrograde suite à un changement majeur de stratégie à la suite duquel Big Blue se retirait des serveurs x86 pour se concentrer sur les Power Systems – serveurs i (ex AS/400) et AIX – et les mainframes. De telle sorte qu’alors qu’IBM était le leader de ce marché avec près d’un tiers du marché, il en détient moins de 14 %. Ce recul profite évidemment à Lenovo qui a récupéré l’activité x86 d’IBM et s’installe ainsi à la 4e place avec 7% du marché.

On peut aussi mesurer l’effet en 2005 à de la loi de Moore sur le prix des serveurs. En dix ans, le prix moyen des serveurs est passé de 6830 dollars à 5050 dollars au deuxième trimestre 2015 sans tenir compte de l’augmentation des performances. L’évolution du prix moyen pour les serveurs HP et Dell (catalogue de serveurs plus homogènes) présents tous deux en 2005 donne les chiffres suivants : 6900 à 5870 dollars pour HP qui a suivi la tendance générale, de 3200 à 4900 dollars pour Dell qui a lui étoffé sa gamme vers le haut.

Autre point significatif, le marché des serveurs s’est un peu fragmenté allant à l’encontre d’une tendance vers la concentration. En 2005, le Top5 représentait 85 % du marché ; en 2015, il ne représente plus que 70 %. C’est là le signe d’un marché placé sous le signe d’une technologie qui évolue rapidement et qui redistribue les cartes en permanence.

puis

puis