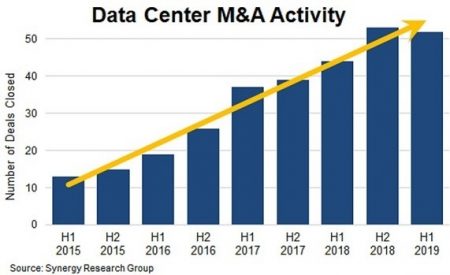

52 opérations de fusions et acquisitions liées au data centers ont été clôturés au premier semestre 2019, en augmentation de 18 % par à la même période de l’année 2018 et devrait marquer une année record.

C’est ce qu’indique une note que vient de publier le cabinet Synergy Research qui confirme que le secteur des hébergeurs qui, même s’il est encore très émietté, est en cours de concentration.

Le nombre de transactions clôturées au premier semestre a dépassé le montant total clôturé en 2016. 2019 s’annonce comme une nouvelle année record pour le volume de transactions de fusions et acquisitions de centres de données. Huit autres transactions ont été clôturées depuis début juillet.

Au total, depuis le début de 2015, Synergy a identifié plus de 300 contrats conclus d’une valeur totale de plus de 65 milliards de dollars. Les acquisitions réalisées par des sociétés cotées en bourse ont représenté 57% de la valeur des transactions, tandis que les acheteurs à capital privé ont représenté 53% du volume des transactions.

En termes de valeur des transactions, la tendance est faussée par un très petit volume d’acquisitions considérables, de plusieurs milliards de dollars. Onze transactions de ce type ont été clôturées au cours de la période 2017-2018, tandis que 2019 n’a pas encore vu la clôture de plusieurs milliards de transactions. Depuis 2015, l’acquisition de DuPont Fabros par Digital Realty, l’acquisition par Equinix des centres de données de Verizon et l’acquisition de Telecity par Equinix sont les plus importantes.

Sur la période 2015-2019, les investisseurs les plus importants ont été de loin Equinix et Digital Realty, les deux principaux fournisseurs de services de colocation au monde. Au total, ils représentent 36% de la valeur totale des transactions sur la période. CyrusOne, Iron Mountain, Digital Bridge / DataBank, NTT et Carter Validus comptent parmi les autres exploitants de centres de données notoires ayant fait l’acquisition en série.

« L’analyse des activités de fusion et d’acquisition dans les data centers permet d’affirmer notamment que les entreprises ne veulent de plus en plus pas posséder ou exploiter leurs propres centres de données, commente John Dinsdale, analyste de Synergy Research Group. Alors que les entreprises transfèrent leur charge de travail vers des fournisseurs de cloud ou utilisent des installations de colocation pour héberger leur infrastructure informatique, de plus en plus de data centers sont mis en vente. Cela entraîne à son tour un changement sur le marché de la colocalisation, les géants de l’industrie cherchant sans cesse à accroître leur empreinte mondiale et leurs mouvements de propriété constants parmi les petits acteurs locaux. Nous nous attendons à voir beaucoup plus de fusions et acquisitions de data centers au cours des cinq prochaines années. »

puis

puis