Hier jeudi 7, le bureau d’étude Gartner a donné ses résultats prévisionnels pour 2015. qui confirme le marasme actuel (lire article sur le marché)

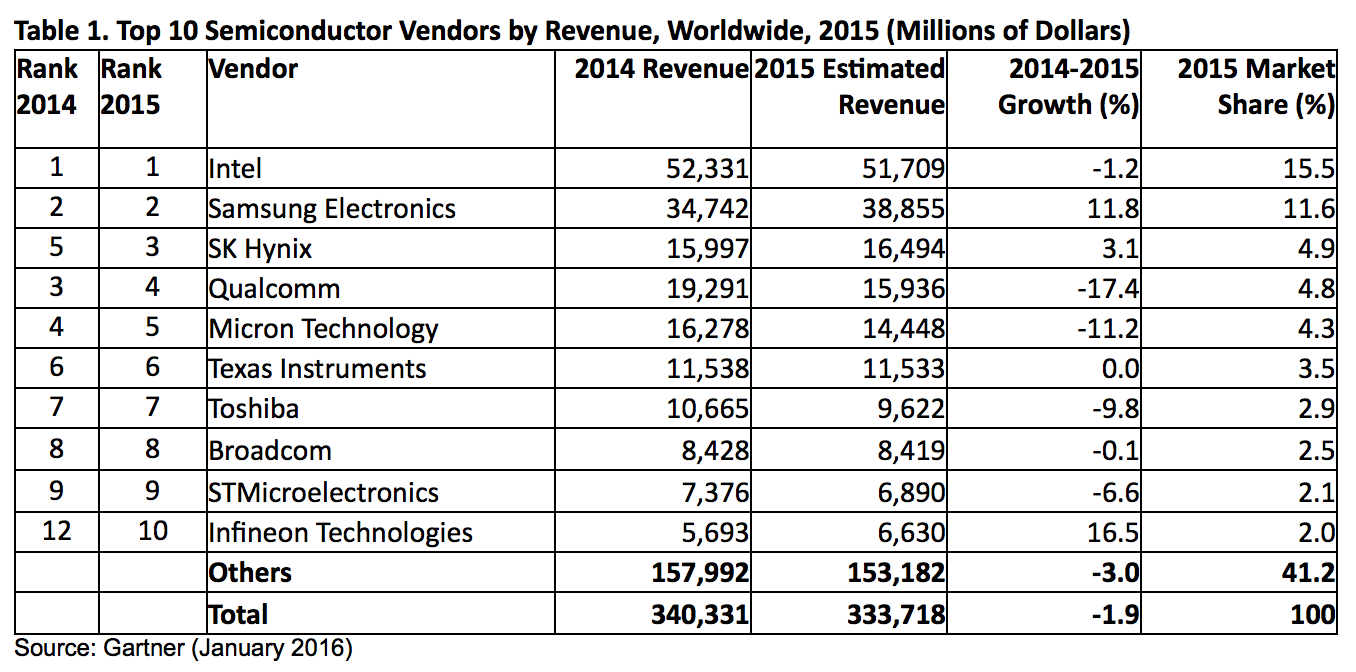

Les revenus des fabricants de semi-conducteurs, dans le monde entier, étaient évalués par le bureau d’études à 333,7 milliards de $ en 2015, soit une diminution de 1,9 % par rapport aux 340,3 milliards de $ de 2014, selon le Gartner.

En juillet dernier, le bureau d’étude espérait voir encore le marché 2015 croître de 2,2 % par rapport à 2014 (après l’avoir néanmoins rabaissé en avril de près de 3 %), mais ces prévisions étaient encore surévaluées, précisait le Gartner, hier.

Cette situation s’explique essentiellement pour trois raisons : la faible demande pour les équipements électroniques clés, comme les PC et les smartphones, des stocks élevés de composants et surtout la surévaluation du dollar dans certaines régions. Cet handicap était lié aussi dans certains cas à la baisse des monnaies locales (en particulier le Yen au Japon), un facteur paralysant pour les prévisions de ventes, selon Sergis Mushell, directeur de recherche chez Gartner.( photo ci-contre )

« Contrairement à 2014, qui avait vu une croissance des revenus dans toutes les catégories d’appareils clés, l’année 2015 a donné des résultats trés mitigés ; seuls l’optoélectronique, les capteurs non optiques, analogiques et certains circuits intégrés (ASIC) spécifiques aux applications sont sortis du lot, ces seuls créneaux ont contribué au peu de croissance de 2015 et tout le reste du marché a connu des baisses.»

La plus forte croissance a été le segment ASIC avec une croissance de 2,4 % principalement en raison de la demande du marché d’Apple, suivie par les capteurs non optiques et analogiques (avec 1,9 %et 1,6 % de croissance respectivement). La Mémoire, le segment le plus volatile de l’industrie des semi-conducteurs, a enregistré, pour sa part, une baisse du chiffre d’affaires de 0,6%. Dans son dernier rapport de juillet, le Gartner avait prévu que la production excédentaire de DRAM continuerait à se développer en 2016, faisant automatiquement baisser les prix. Cela se confirme.

Le prix de la mémoire en baisse

Après une croissance du chiffre d’affaires de 32 % en 2014, le marché des Drams a subit un réel ralentissement en 2015. L’offre excédentaire pour les équipements de base du marché reste toujours liée à la faible demande de PC. Cela a conduit à un véritable déclin des prix de vente moyen, et les recettes liées aux contrats annuels en baisse de 2,4 % par rapport avec 2014. La situation n’est pas néanmoins catastrophique puisque, par ailleurs, dans son communiqué, le Gartner précise que le chiffre d’affaires combiné des 25 premiers fournisseurs de semi-conducteurs a augmenté de 0,2 %, ce qui représente une croissance supérieure à celle de l’industrie dans son ensemble. Précisément, les 25 premiers fournisseurs représentaient 73,2 %du chiffre d’affaires total du marché, contre 71,7% en 2014.

Du côté SSD, la concurrence fait rage

Le marché de la NAND, selon le Gartner, a continué à se détériorer tout au long de l’année 2015. En conséquence, les revenus n’ont augmenté que de 4,1 % en 2015, malgré le fait que le marché connaisse une croissance élevée des demandes d’approvisionnement. Cette concurrence accrue a favorisé une lutte des tarifs, synonyme de peu de rentabilité pour les vendeurs. L’environnement très concurrentiel a concerné la plupart des solutions NAND, en particulier les disques SSD qui continuent d’empiéter sur le marché des lecteurs des disques durs magnétiques (HDD). La guerre des prix qui s’en est suivie a mis la pression encore davantage sur la rentabilité des fabricants de flashs NAND. Ceux-ci sont, en plus, selon le Gartner, au milieu de la plus grande transition technique dans l’histoire de la mémoire flash, avec l’arrivée de la 3D NAND. La commercialisation de la 3D NAND reste encore modeste puisque celle-ci est encore limitée à un seul fournisseur — Samsung, mais l’attrait de la nouveauté, gage de ventes futures, à dévalué l’image des anciens composants. Les gains de revenus actuels bien que modestes n’ont pas ralenti l’investissement dans la technologie flash NAND et 3D, et tous les fournisseurs continuent à investir dans de nouvelles unités de fabrications.

En ce qui concerne les deux premiers du classement

Intel a enregistré une baisse de son chiffre d’affaires de 1,2%, en raison des baisses dans les ventes de PC. Toutefois, il a conservé sa position de n° 1 du marché pour la 24e année consécutive avec 15,5 % de parts de marché. En deuxième position, le coréen Samsung a vu ses ventes croître de 11,8%. L’activité mémoire de Samsung l’a aidé à stimuler sa croissance et la société a maintenu la place de n° 2 avec une part de marché de 11,6 %.

puis

puis