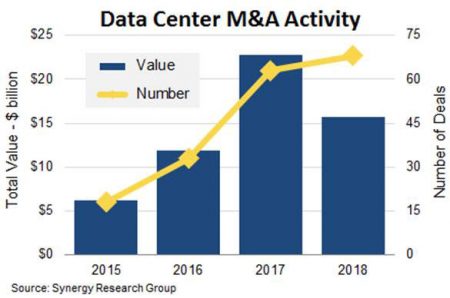

Le nombre des fusions & acquisitions sur le marché de la colocation a augmenté en 2018 mais pour une valeur relativement inférieure dans un contexte de concentration du secteur lente mais régulière.

C’est ce qu’indique le cabinet Synergy Research Group qui montre que le nombre de fusions et acquisitions significatives dans le marché des hébergeurs continue de grimper en 2018. Cette année-là, 68 transactions ont été conclues pour une valeur totale avoisinant les 16 milliards de dollars. Bien que cela inclut des transactions importantes, aucune n’a atteint l’ampleur de l’acquisition de DuPont Fabros par Digital Realty en 2017 ou de l’acquisition par Equinix des centres de données de Verizon.

En mai 2017, Equinix avait procédé à la finalisation de l’acquisition et de l’exploitation de 29 data centers de Verizon. Cette transaction d’un montant de 3,6 milliards de dollars US concernait plus de 1 000 clients, dont 600 nouveaux, et près de 300 000 mètres carrés d’espace de data centers.

L’acquisition la plus importante en 2018 était une participation de 25% dans Global Switch par des investisseurs asiatiques, évaluée à 2,8 milliards de dollars. Les autres acquisitions à plus de 1 milliard de dollars ont été réalisés par Digital Realty, Iron Mountain, GTT et Brookfield Infrastructure Partners. Et il y a eu 18 opérations entre 100 et 1 milliard de dollars et 45 plus petites transactions de moins de 100 millions de dollars. Mais globalement, La valeur totale des activités de fusions et acquisitions sur la période 2017-2018 était plus du double de celle des deux années précédentes marquant ainsi une accélération de la concentration du secteur.

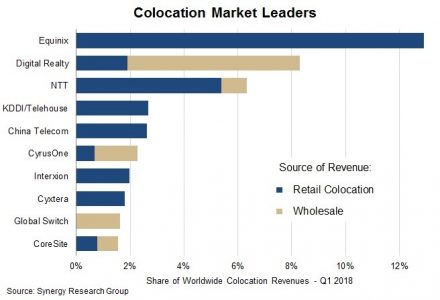

Sur la période 2015-2018, Equinix et Digital Realty sont devenus l’un des principaux fournisseurs de colocation au monde. Au total, ils ont dépensé près de 23 milliards de dollars en acquisitions d’opérateurs de data centers. Equinix et Digital Realty ont réalisé des acquisitions majeures dans les quatre régions du monde. CyrusOne, Iron Mountain, Digital Bridge / DataBank, NTT et Carter Validus sont les quatre autres opérateurs très actifs en matière d’acquisitions.

« Les entreprises ont clairement tendance à ne pplus vouloir posséder ou exploiter leurs propres data centers, car les DSI se concentrent davantage sur les fonctionnalités et les services qu’ils peuvent offrir à leurs clients internes », considère John Dinsdale, directeur de recherche chez Synergy Research Group. « Les entreprises envisagent de plus en plus diverses options d’outsourcing, favorisant ainsi le développement des hébergeurs. Le mouvement de concentration est par des opérations de fusions/acquisitions et leur nombre devrait augmenter significativement dans les cinq années à venir »

puis

puis