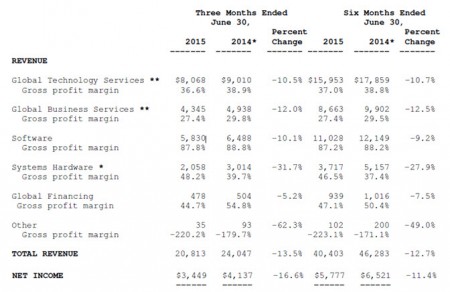

IBM a réalisé un chiffre d’affaires de 20,8 milliards de dollars en baisse de 13,5 % par rapport au 2e trimestre de 2014. C’est le 13e trimestre consécutif où IBM voit son chiffre d’affaires diminuer.

Certes, le mouvement des monnaies avec un dollar qui pénalise une bonne partie des activités d’IBM représente un élément important de ces médiocres résultats mais ils n’expliquent pas tout, loin s’en faut. IBM qui a misé ces derniers sur les marges plutôt que sur le chiffre d’affaires expérimente aussi une baisse de son bénéfice net de 17 %. Mais apparemment, ces résultats n’affectent en rien le moral des dirigeants d’IBM. Pour Ginni Rometty, CEO d’IBM, « les résultats financiers démontrent que nous continuons la transformation de notre business vers des valeurs plus élevées » et met l’accent sur les croissances fortes dans certains domaines. « Ces résultats sont en ligne avec ce que nous attendions », commente pour sa part Martin Schroeter, directeur financier de l’entreprise.

La présentation des résultats d’IBM fait penser à l’histoire du type qui se jette du sommet d’un immeuble et qui, passant devant chaque étage, se dit : « jusqu’ici tout va bien ». Sur les six premiers mois, Big Blue fait d’un CA de 40 mds$ et devrait finir l’année aux alentours de 82/83 milliards de dollars. Un niveau inférieur à ce qu’il était il y a 15 ans. Il en va de même pour les bénéfices qui se rétractent sérieusement tout en restant à un niveau encore assez élevé. Point notable qui n’a pas d’impact particulier si ce n’est dans l’ordre symbolique, Microsoft devrait publier un chiffre d’affaires de 22 milliards de dollars pour le 2e trimestre, supérieur donc à celui d’IBM. Qui aurait pronostiqué une telle évolution. Autre référence symbolique, Google a réalisé un chiffre d’affaires au deuxième trimestre de 17,7 milliards de dollars (dans deux trimestres Google passera devant IBM) et un bénéfice net de 4,8 milliards.

Gobal Technology Services : – 10,5 % ; Global Business Services : – 12 % ; Logiciel : – 12 % ; Matériel : – 31,7 % (il faut tenir compte de la vente de l’activité System X à Lenovo) ; Services financiers : – 5,2 %. Seule l’activité mainframe connait une croissance de 9 % lié à l’introduction en janvier dernier du z13. Bref, aucune des divisions dans l’organisation actuelle de la Compagnie ne trouve grâce face aux chiffres. Mais tient à rappeler IBM, les activités qui constituent le futur de l’entreprise, les « initiatives stratégiques » comme les appelle Ginni Rometty, qui incluent les technologies SMACS (Social, Mobile, Analytics, Cloud et Securité) connaissent une croissance rapide de l’ordre de 30 % ce trimestre. Mais le problème pour IBM est que ces activités ne sont pas encore importantes et contrebalancent celles qui sont en forte décroissance. Selon certains analystes les activités liées aux matériels, logiciels et services traditionnels représentent les deux-tiers du chiffre d’affaires de l’entreprise. L’activité autour des mainframes (qu’IBM a su faire évoluer pour être au faîte des technologies) incluant les logiciels et les services mais dont l’avenir à plus ou moins long terme est scellé, représente selon Toni Sacconaghi, analyste pour Sanford Bernstein cité par le Wall Street Journal (IBM Profit Falls as Revenue Declines Again) 25 % du chiffre d’affaires et 35 % des bénéfices.

Par ailleurs, IBM est encore une formidable société technologique. Watson et les annonces récentes aux technologies 7 nm le prouvent. Mais combien de temps pourrait-elle ou voudra-t-elle financer ces activités de R&D dont la rentabilité reste à démontrer. On se souvient de Deep Blue qui a permis à IBM de devenir le champion du HPC pendant un temps. Mais aujourd’hui, IBM s’est fait dépasser par Cray et HP. Watson a permis de battre les meilleurs champions du jeu Jeopardy mais ne dégage encore que de très faibles rentrées d’argent. Ce n’est encore qu’une formidable vitrine technologique (Watson va-t-il devenir le Concorde de l’analytics ?) dont la rentabilité reste à prouver.

La théorie du big bang selon laquelle le devenir du cosmos est en grand partie dictée par l’équilibre entre la matière qui à travers la gravité, tend à le contracter et d’autres force physiques qui poussent à son éclatement va-t-elle s’appliquer à IBM ? La gravité est constituée par les activités traditionnelles et le SMACS représente les autres forces physiques. Il y a aussi la possibilité d’appliquer le big chill qui constituera une sorte de statu quo pendant les années à venir. Tous les autres fournisseurs de mainframes (ceux du Bunch – Burroughs, Univac, NCR, Control Data et Honeywell – ou du Bison (Bull, ICL, Siemens, Olivetti ou Nixdorf) ont connu l’un ou l’autre.

puis

puis