Un an après son arrivée aux commandes, Arvind Krishna voit ses efforts de restructuration récompensés par un premier trimestre 2021 en hausse, ce qui n’était plus arrivé depuis 2018.

Depuis 2013, les trimestres affichant une croissance sont assez rares chez IBM. Alors, forcément, l’annonce d’un premier trimestre 2021 en hausse de 1% avec un chiffre d’affaires à 17,7 milliards sonne comme une victoire pour Arvind Krishna grand instigateur de l’acquisition de Red Hat et aux commandes d’IBM depuis avril 2020. « La forte performance du cloud, portée par l’adoption croissante de notre plateforme de cloud hybride par nos clients, et la croissance des activités ‘logiciels’ et ‘conseils’ nous a permis de prendre un bon départ pour l’année. Et même si nous avons encore du travail à accomplir, nous sommes confiants dans notre capacité à réaliser une croissance de nos revenus sur l’année entière et d’atteindre notre objectif de trésorerie en 2021 (ndlr : 12 milliards de dollars) » explique-t’il en introduction.

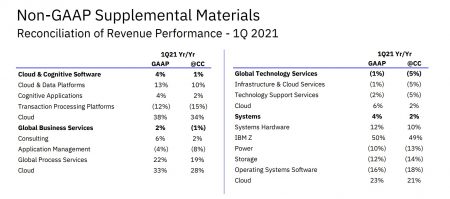

Dans les grandes lignes :

– la division « Cloud & Cognitive Software » est en croissance de 3,8% avec un CA de 5,4 milliards de dollars,

– la division « Systems » est en croissance de 4,3% avec un CA de 1,4 milliard de dollars,

– la division « Global Business Services » est en croissance de 2,4% avec un CA de 4,2 milliards de dollars.

– la division « Global Technology Services » (dont IBM va se séparer) est en décroissance de 1,5% avec un CA de 6,4 milliards de dollars.

– la division « Global Financing » voit son CA reculer de 20% à 240 millions de dollars.

Dans le détail, on notera quand même que la division « Cloud & Cognitive Software » est clairement portée par le cloud et par Red Hat. Car les revenus combinés du cloud (en incluant les services Business associés) ont atteint 6,5 milliards de dollars en croissance de 21% par rapport au premier trimestre 2020. Sur les 12 derniers mois, le cloud affiche ainsi une croissance de 19% et des revenus cumulés à 26,3 milliards de dollars. La BU « Cloud and Data Platforms » principalement portée par Red Hat et les Cloud Paks affichent une croissance globale de 13% (le chiffre d’affaires de Red Hat étant, lui, plus spécifiquement en croissance de 17%). Les « Cognitive Applications » ne sont eux en croissance « que » de 4%.

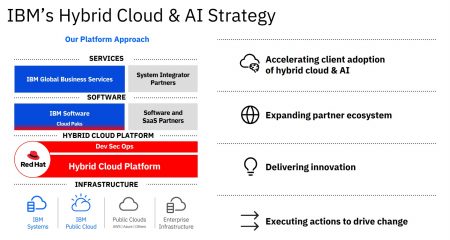

Ces résultats encourageants tombent à point nommé pour Arvind Krishna, un an après son arrivée à la tête du groupe. Ils valident sa stratégie alors que Big Blue s’apprête à vivre en fin d’année un grand chambardement avec son split annoncé en deux entités : « IBM » (qui conserve les activités cloud, Red Hat et cognitive software) et « Kyndryl » (qui récupèrera les services d’infogérance).

Mais il faut relativiser cette croissance en rappelant que le premier trimestre 2020 avait été assez médiocre marqué par le déclenchement de la pandémie.

puis

puis