Au trimestre dernier on apprenait avec surprise la démission de Dheeraj Pandey, CEO et co-fondateur de Nutanix. Officiellement, celui-ci reste aux commandes de l’entreprise tant qu’un successeur n’a pas été nommé. Une dernière occasion pour lui de commenter les résultats du troisième trimestre 2020 qui sont pour Nutanix les résultats de son premier trimestre fiscal 2021. « L’info à retenir, c’est que nous avons surperformé sur tous nos indicateurs clés explique-t-il. Les facturations ACV ont dépassé de 14% le point médian de nos prévisions et ce premier trimestre a notamment été notre meilleur trimestre de réservations ACV, malgré la pandémie. En outre, nous avons performé sur nos marges brutes et notre trésorerie. »

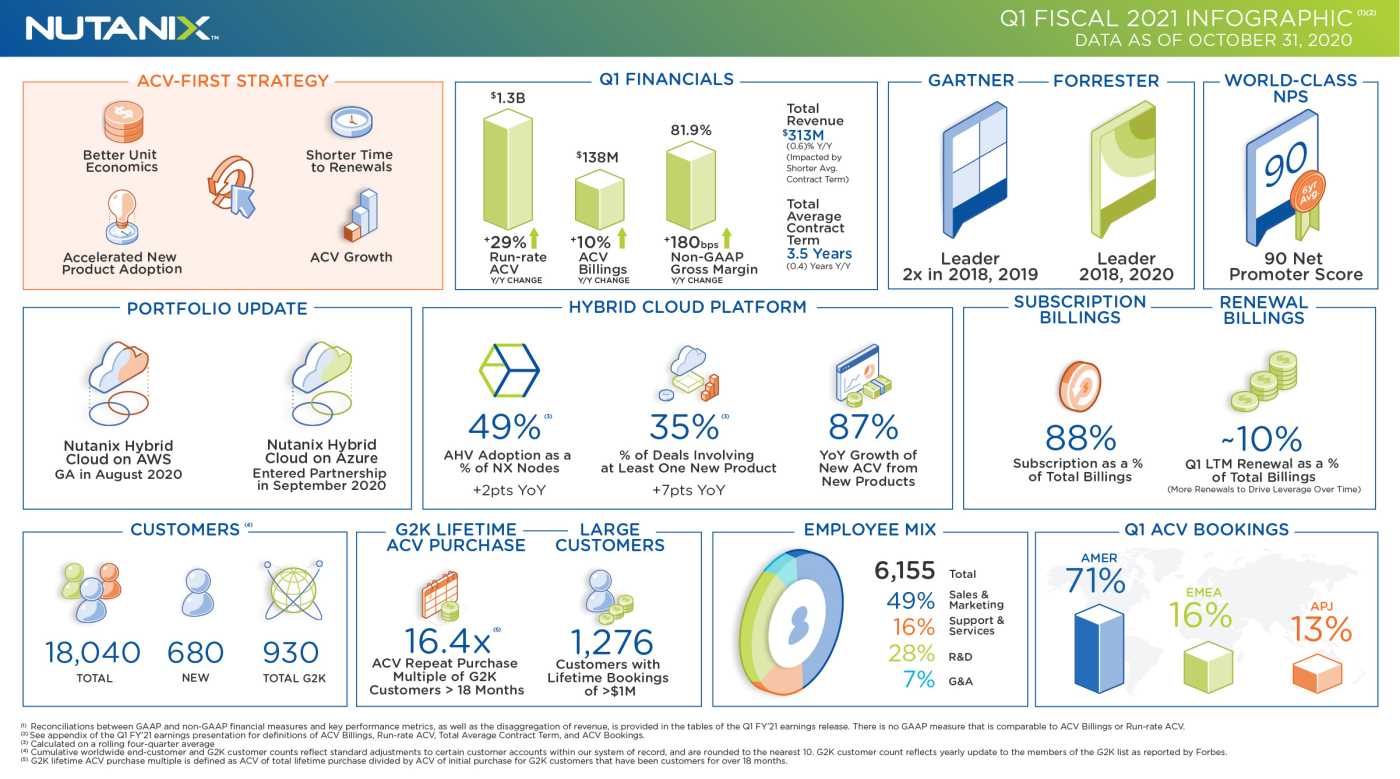

Plus concrètement Nutanix affiche des revenus de 313 millions de dollars sur ce premier trimestre fiscal. La valeur des contrats ACV a bondi de 29% (pour atteindre 1,29 milliard de dollars pour une durée moyenne de 3,5 ans). A cela s’ajoute +10% de facturation ACV et 87% de croissance de nouveaux ACV en provenance de nouveaux produits…

ACV… comme Annual Contract Value… la valeur totale annualisée d’un contrat… Nutanix ne semble plus avoir que ce mot à la bouche. C’est en tout cas l’indicateur sur lequel il veut focaliser l’attention des milieux financiers. Car c’est le meilleur moyen de démontrer que l’entreprise a réussi sa transformation d’un fournisseur d’appliances hyperconvergées vers un éditeur logiciel fonctionnant par abonnement.

Alors que la crise semble avoir particulièrement affecté les acteurs du Stockage (Dell, Pure, …), Nutanix avec son approche logicielle et infrastructure cloud paraît moins affecté. Certes, le chiffre d’affaires du trimestre est en léger recul (-0,4%) à 312,8 millions de dollars mais la marge brute GAAP progresse de 120 points à 78,3%.

Ces résultats démontrent que l’entreprise est désormais sur les rails et entre dans une nouvelle ère. Après la première phase d’innovations et de conquêtes, Nutanix est maintenant une marque bien installée dans le paysage qui, comme souvent, va chercher à imposer la variété de ses services à ses clients et rechercher une nécessaire rentabilité. Logique finalement qu’elle se cherche un nouveau capitaine. Ses priorités ne sont plus celles d’une startup. « Pour les mois et années à venir, nous restons concentrés sur la gestion réfléchie des dépenses d’exploitation tout en poursuivant la transformation de notre modèle d’affaires et sommes confiants dans la capacité de Nutanix à générer une croissance à long terme au profit de toutes les parties prenantes » explique Duston Williams, son CFO.

A lire également : Ce que les DSI doivent retenir de Nutanix .NEXT 2020

puis

puis