Un chiffre d’affaires en baisse de 12 % qui marque le 12 trimestres consécutifs de baisse, un bénéfice net en baisse de 2,4 % : IBM semble poursuivre un lent déclin.

Cette baisse consécutive a poussé un consultant qui souhaite rester anonyme à titrer son article publié sur le site du cabinet de conseil financier Seeking Alpha : “les trois certitudes : les impôts, la mort et la baisse des résultats trimestriels d’IBM” (3 Certainties – Death, Taxes And IBM Quarterly Revenue Declines). IBM a réalisé 19,6 milliards de dollars de chiffres d’affaires ; A titre de comparaison, Google a dépassé les 18 milliards sur son dernier trimestre 2014. Ces résultats ne sont pas trop surprenants dans la mesure où IBM se défait des activités à faible rendement autant qu’il peut et essaie de les remplacer avec des activités à fort potentiel en investissant dans les domaines prometteurs du SMACS (Social, Mobile, Analytics, Cloud et Securité) qualifiés d’initiatives stratégiques par Ginni Rometty dans lesquels IBM va investir 4 milliards de dollars en 2015. Domaines auxquels il faut ajouter l’Internet des Objets avec 3 milliards de dollars d’investissement dans les 3 années à venir. Ces activités représentent désormais 25 % du CA de Big Blue et seront amenées à doubler dans les 6 ou 7 années à venir. Mais la tendance globale est là : En 2011, IBM a réalisé un chiffre d’affaires de 106 B$, 104 B$ en 2012, 99 B$ en 2013, 92 B$ en 2014. Pour l’année en cours, les prévisions sont comprises entre 83 et 85 B$. Certes IBM a fait des économies et a réussi à maintenir une profitabilité à un niveau assez élevé, mais pour combien de temps ?

Ces 4 dernières années, IBM a mis l’accent sur l’International de telle sorte que le chiffre d’affaires généré hors des Etats-Unis a atteint 55 % du total dont 25 % pour l’Asie. IBM ne donne pas plus d’indications par pays, mais la Chine représente désormais une part importante de l’activité d’IBM sur ce continent. Néanmoins, cette forte internationalisation de l’activité à été directement impactée par la chute du dollar ces trois derniers mois. Toutes les divisions suivent cette tendance baissière avec plus ou moins de vigueur. Celle qui est la plus touchée est évidemment la division Systems Hardware suite à la cession des activités des serveurs x86 à Lenovo. Toutefois, à périmètre comparable et sans l’effet des fluctuations monétaires, IBM indique que les ventes de cette division ont augmenté de 30 %. L’effet z13 – IBM a démaré la vente les mainframes de dernière génération – commence à se faire sentir. Les ventes ont plus que doublé par rapport au premier trimestre 2014. En MIPS, la puissance livrée sur la période a augmenté de 95 %. De leur côté, les ventes des autres serveurs Power Systems et stockage ont diminué.

Les activités services technologiques et business (Global Technology Services et Global Technology Services) ont également connu une assez forte baisse, de respectivement 10,9 et 13 %. Même l’activité logiciel qui tirait jusqu’ici son épingle du jeu et arrivait à éviter la morosité ambiante a été touchée avec un chiffre d’affaires en baisse de 8 %.

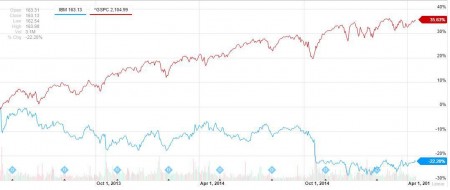

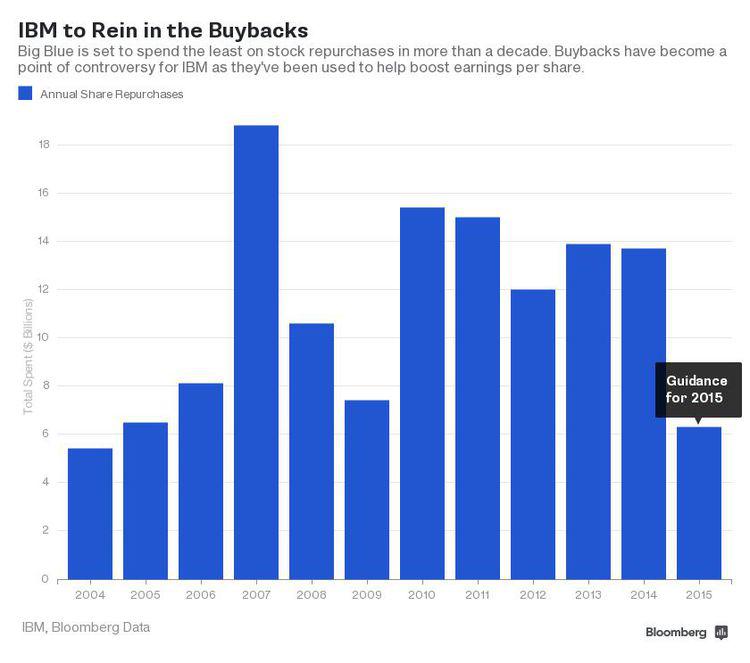

Désormais pour comprendre le business d’IBM, il vaut mieux avoir un diplôme de finance qu’être spécialiste en technologies. IBM s’est lancé depuis de nombreuses années dans un programme de rachat d’actions, pas moins de 70 % les cinq dernières années pour soutenir le cours. Malgré cela, le cours suit une une tendance à la baisse. En 2015, ce programme devrait connaître un coup d’arrêt avec un montant de rachat divisé par deux. Sur les deux dernières années, l’action d’IBM a perdu 22 % alors que l’indice S&P grimpait de 32 % sur la même période (voir schéma ci-dessous).

Parmi les autres difficultés auxquelles IBM comme beaucoup acteurs sont confrontés, la moindre profitabilité des services sur le cloud que leur équivalent en mode traditionnel. Phénomène que l’on connait dans d’autres secteurs mais qui agrave la situation pour les fournisseurs IT comme IBM. La question pour IBM est de savoir si les principaux actionnaires vont attendre que les activités d’avenir prennent le relais assez rapidement pour remettre l’entreprise sur les rails de la croissance.

puis

puis