La question a été posée dans plusieurs médias américains ces derniers jours. En quoi cela nous concerne ? Une nouvelle crise, fut-elle modeste et centrée sur les marchés des technologies, ne serait pas sans conséquences sur le continent européen.

La dernière crise Internet (qui était aussi la première) a explosé en mars 2000 et a causé la dégringolade du Nasdaq qui est passé en quelques semaines de 5000 à 1100 et entraînant d’un seul coup l’évaporation de 200 000 emplois en une nuit. La bulle s’est ensuite élargie à l’ensemble des Etats américains et pour traverser l’océan pour atteindre les rives du Vieux Continent.

On se souvient aussi de la crise des subprimes qui, selon les représentants du gouvernement de l’époque et certains parmi les meilleurs experts, ne devait pas, et ne pouvait pas traverser l’Atlantique car il s’agissait un phénomène purement américain. Aussi tard qu’en juin 2008, alors que la crise grondait, des experts se félicitaient de la résilience de système et sa capacité à absorber et digérer les difficultés. Moins de 3 mois plus tard, le 15 septembre 2008, la banque d’affaires Lehman Brothers disparassait du jour au lendemain.

Pour pouvoir parler de bulle, qui est un mot sympathique pour décrire celui qui l’est beaucoup plus, celui de crise, il faut observer des phénomènes que l’on vu apparaître par le passé dans des circonstances analogues. Il y a d’abord eu des rachats dépassant l’entendement et les règles habituelles de valorisation des entreprises. Parmi ceux-ci on peut citer celui de Nest Labs, une startup spécialisée dans les thermostats, rachetée par Google pour 3,2 milliards de dollars. Il y eu aussi celui de WhatsApp, un petit éditeur ayant développé une application de messagerie, par Facebook pour 19 milliards de dollars. Ce week-end, c’était au tour d’AT&T (Lire l’article dans nos colonnes) de racheter l’opérateur satellitaire DirecTV pour un montant de 48,5 milliards de dollars. Si l’on tient du montant de la dette, le rachat serait de l’ordre de 67 milliards de dollars. Certes, nous ne sommes pas au niveau des montants stratosphériques des opérations Vodaphone/Mannesman conclues en mars 2000 pour plus de 200 milliards de dollars ou AOL/Time Warner pour 180 mds $, mais il s’agit néanmoins de sommes importantes.

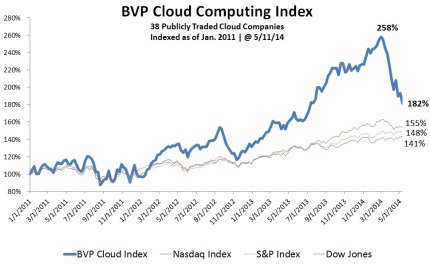

Il y a ensuite une croissance rapide (trop rapide ?) de la bourse des valeurs technologiques, le fameux Nasdaq, qui est passé de 3300 en juin dernier à près de 4400 en mars. L’indicateur a toutefois subi une correction depuis en étant ramené près des 4000 points. L’indice Nasdaq 100 est encore 40 % moins élevé que son plus haut niveau de 2000. Une autre correction qui a été notifiée ces derniers jours est celle sur le marché du cloud qui ne semble plus faire rêver. En l’espace de quelques semaines, la valorisation des 37 entreprises à la base du BVP Cloud Computing Index, l’indice de référence des valeurs du Cloud cotées en bourse, a chuté de 30% (Source ChannelNews). Créé en janvier 2011, cet indice a culminé à 183 milliards de dollars de valeur totale le 27 février, soit +238% de croissance par rapport au 1er janvier 2011, avant de retomber à +182% la semaine dernière, perdant la plus grande partie de l’avance prise sur les indices de référence tels que celui du Nasdaq (+155%) ou celui du Dow Jones (+141%).

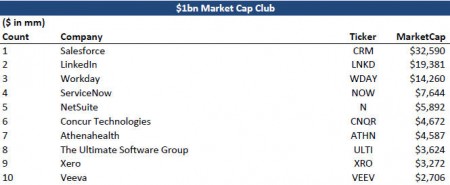

Les 10 valeurs les plus importantes du BVP Cloud Computing Index

Troisième élément, le nombre des introductions bourse et de levée de fonds auprès des capitaux-risqueurs. Depuis le début de l’année, il y a eu 23 introductions en bourse soit un rythme annuel de 70, le niveau le plus élevé depuis 2000. Mais ces années, les niveaux étaient d’un tout autre ordre : 369 en 1999 et 261 en 2000.

Concernant les levée de fonds, selon le rapport Money Tree, le capital-risque a investi 9,5 milliards de dollars dans près de 1000 startups. Mais si l’investissement continue à ce rythme, on sera encore loin des 100 milliards engloutis en 2000, souvent dans des projets farfelus ou peu documentés ou chiffrés. On avait qualifié alors ce phénomène de vaporware.

Les analystes notent d’ailleurs une sorte de transfert de la voie de l’introduction en bourse vers les levées de fond auprès des acteurs du capital-risque. C’est par exemple le cas d’Airbnb, Dropbox ou encore Lyft qui ont récolté des centaines de millions de dollars par ce canal alors qu’il y a une décennie ces mêmes entreprises seraient sans doute passé par une introduction en bourse. Une des différences que font remarquer les spécialistes est la différence de nature entre les projets d’alors – trop souvent fumeux – avec ceux d’aujourd’hui beaucoup plus concrets et structurés.

Si l’implosion de la bulle n’est pas si sûre, la transformation numérique de l’économie, de la société et des entreprises ne fait aucun doute, va se poursuivre et s’amplifier. Nous n’en sommes plus au premier temps héroïque de l’Internet mais à une mutation profonde qui va nécessiter de nombreuses ressources et compétences.

puis

puis